- Veröffentlicht am

Interchange

Interchange ist eine Gebühr, die bei jeder Kartenzahlung anfällt und von der Bank des Händlers (Acquirer) an die Bank des Karteninhabers (Issuer) gezahlt wird. Sie stellt den größten Kostenblock bei Kartentransaktionen dar und ist für Händler oft intransparent, da sie in den Gesamtgebühren versteckt ist.

Das Interchange-System bildet das Fundament des modernen Kartenzahlungsverkehrs. Ohne diese Gebühr hätten Banken keinen Anreiz, Zahlungskarten auszugeben, da die Infrastruktur für Kartenzahlungen erhebliche Kosten verursacht. Gleichzeitig ist das Interchange-Modell häufig Gegenstand regulatorischer Eingriffe, um faire Wettbewerbsbedingungen zu gewährleisten.

Was ist die Interchange Gebühr?

Die Interchange Gebühr ist der Anteil an den Transaktionskosten, den die kartenausgebende Bank (z.B. deine Hausbank) vom Zahlungsdienstleister des Händlers erhält. Sie dient dazu, die Kosten für Kartenausgabe, Betrugsprävention, Kundenservice und Zahlungsgarantie zu decken.

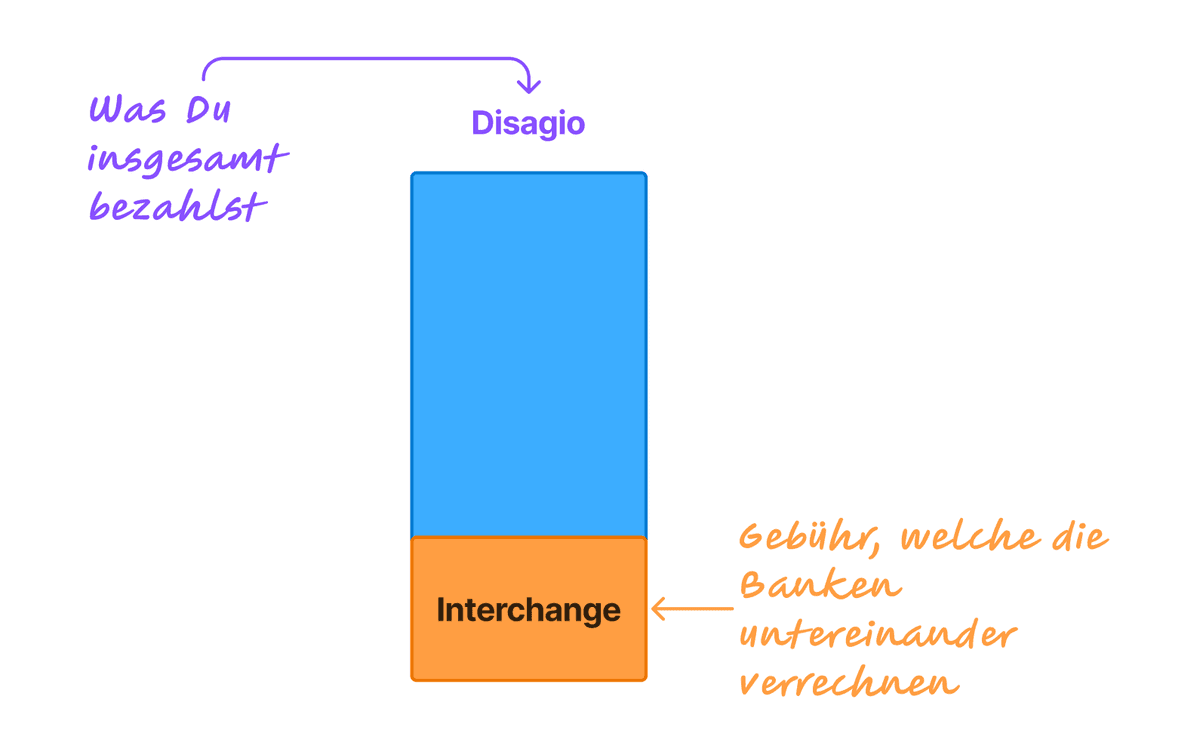

Aufbau der Gesamtgebühren

Wenn ein Händler eine Kartenzahlung akzeptiert, setzt sich die Gesamtgebühr aus drei Komponenten zusammen:

- Interchange-Gebühr (70-80% der Gesamtkosten) → geht an die Bank des Karteninhabers

- Scheme-Gebühr (5-10%) → geht an Visa, Mastercard, Amex etc.

- Acquirer-Marge (10-20%) → geht an den Zahlungsdienstleister des Händlers

Die Interchange-Gebühr ist also der mit Abstand größte Kostenfaktor.

Beispielrechnung

Bei einer Zahlung von 100€ mit Kreditkarte könnten die Kosten so aussehen:

- Gesamtgebühr: 1,75€ (1,75%)

- davon Interchange: 1,25€

- davon Scheme-Gebühr: 0,25€

- davon Acquirer-Marge: 0,25€

Interchange Fee Mastercard und Visa

Die Interchange Fee Mastercard und Visa sind in der Europäischen Union seit 2015 reguliert. Die sogenannte Interchange-Verordnung (IFR) hat Obergrenzen für Interchange-Gebühren eingeführt:

Regulierte Sätze in der EU

Für Debitkarten (z.B. Girocard, Debit Mastercard, Visa Debit):

- Maximal 0,2% des Transaktionswerts

Für Kreditkarten (z.B. Visa, Mastercard):

- Maximal 0,3% des Transaktionswerts

Diese Deckelung gilt für grenzüberschreitende und nationale Transaktionen innerhalb des Europäischen Wirtschaftsraums (EWR).

Unterschiede bei Kartentypen

- Girocard (national): Individuelle Sätze, meist unter 0,2%

- Debit Mastercard/Visa Debit: 0,2% (reguliert)

- Mastercard/Visa Credit: 0,3% (reguliert)

- American Express: Nicht reguliert, da geschlossenes System (bis zu 2,5%)

- Geschäftskarten: Höhere Sätze möglich, oft 1,5-2%

Die Regulierung hat zu einer deutlichen Senkung der Kosten für Händler geführt. Vor 2015 lagen die Interchange-Sätze für Kreditkarten teilweise bei über 1%.

Interchange Kreditkarte vs. Debitkarte

Bei der Interchange Kreditkarte fallen höhere Gebühren an als bei Debitkarten, da Kreditkartenherausgeber höhere Risiken und Kosten tragen:

Warum sind Kreditkarten teurer?

Kreditrisiko Bei Kreditkarten gewährt die Bank dem Karteninhaber einen Kredit. Das Ausfallrisiko trägt die ausgebende Bank.

Rewards-Programme Viele Kreditkarten bieten Bonusprogramme, Cashback oder Versicherungen. Diese werden über die Interchange finanziert.

Zahlungsziel Kreditkartenumsätze werden erst am Monatsende abgerechnet. Die Bank streckt das Geld vor.

Höherer Betrugschutz Kreditkarten haben umfangreichere Sicherheitsmechanismen und Haftungsregelungen.

Kostenvergleich für Händler

| Kartentyp | Typischer Interchange-Satz (EU) | Beispiel bei 100€ |

|---|---|---|

| Girocard | 0,15% - 0,25% | 0,15€ - 0,25€ |

| Debit Mastercard/Visa | 0,2% | 0,20€ |

| Kreditkarte (Visa/MC) | 0,3% | 0,30€ |

| Geschäftskreditkarte | 1,5% - 2,0% | 1,50€ - 2,00€ |

| American Express | 2,0% - 2,5% | 2,00€ - 2,50€ |

Wie beeinflusst Interchange deine Kosten als Händler?

Als Händler siehst du in der Regel nicht direkt die Interchange-Gebühr, sondern nur die Gesamtgebühr deines Zahlungsdienstleisters. Dennoch ist es wichtig zu verstehen, dass der größte Teil deiner Transaktionskosten durch Interchange bestimmt wird.

Transparente vs. intransparente Preismodelle

Interchange++ (transparent)

- Du siehst genau: Interchange + Scheme-Gebühr + Acquirer-Marge

- Meist günstiger für Händler mit höherem Volumen

- Beispiel: 0,2% Interchange + 0,05% Scheme + 0,10€ Acquirer = Gesamtkosten

Blended Rate (intransparent)

- Ein einheitlicher Prozentsatz für alle Karten (z.B. 1,39% bei SumUp)

- Einfacher zu kalkulieren

- Acquirer verdient mehr, wenn Interchange niedrig ist

Optimierungsmöglichkeiten

Du kannst deine Interchange-Kosten reduzieren, indem du:

- Kunden zur Zahlung mit Girocard statt Kreditkarte animierst (wo möglich)

- Bei höherem Umsatz Interchange++-Modelle verhandelst

- Geschäftskarten erkennst und ggf. Aufpreise erhebst

- Kontaktlose Zahlungen förderst (oft niedrigere Interchange)

Warum gibt es Interchange überhaupt?

Das Interchange-System wurde geschaffen, um ein funktionierendes Zahlungskartensystem zu etablieren. Die kartenausgebenden Banken müssen:

- Karten produzieren und ausgeben

- Betrugserkennung betreiben

- Kundenservice bereitstellen

- Zahlungsausfälle absichern

- IT-Infrastruktur betreiben

Ohne Interchange hätten Banken keinen finanziellen Anreiz, überhaupt Karten auszugeben. Die Gebühr stellt sicher, dass sich das Geschäftsmodell für alle Beteiligten rechnet – sowohl für die kartenausgebende Bank als auch für die Kartensysteme wie Visa und Mastercard.

Kritiker argumentieren jedoch, dass das System intransparent ist und Händler die wahren Kosten nicht nachvollziehen können. Deshalb gibt es in vielen Ländern (wie der EU) regulatorische Eingriffe, um die Gebühren zu deckeln.